Das ist nicht nur möglich, sondern auch gar nicht so kompliziert.

Alles was man braucht, ist Zeit, Geduld und Disziplin.

Besonders für Führungskräfte, besserverdienende Arbeitnehmer, Unternehmer und Selbständige kann sich eine große Einkommenslücke zwischen dem Erwerbsleben und als Ruheständler ergeben und den Lebensstandard einschränken, wenn man nicht ausreichend vorsorgt. Deshalb macht es auch keinen Sinn länger abzuwarten, bis das staatlich geförderte Altersvorsorgedepot tatsächlich kommt, ein Fonds-Sparplan lohnt auch so.

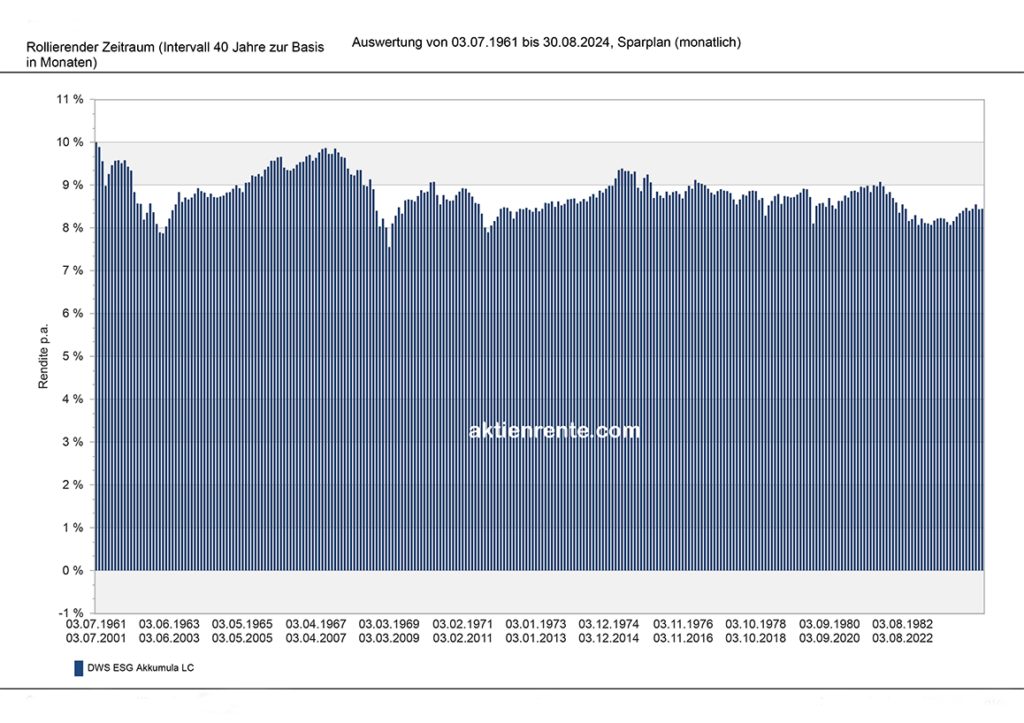

Wir haben für die letzten 63 Jahre einmal ausgerechnet, was bei einem Sparplan über 40 Jahre herausgekommen wäre. Um Zufälle auszuschließen, wurden dafür rollierende Zeiträume betrachtet. Als Fonds haben wir den DWS Akkumula herangezogen, einen weltweit anlegenden Aktienfonds, einer der ältesten in Deutschland.

Wie die Grafik zeigt, haben sämtliche 40-Jahres-Zeiträume im Plus abgeschnitten, im schlechtesten Fall kamen 7,6% Rendite p.a. heraus im besten Fall sogar 10,0%, im Durchschnitt waren es 8,8%.

Das künftige Altersvorsorgedepot plant mit einem geförderten Monatsbeitrag von 250Euro. Für unseren Fondssparplan bedeutet dies, dass nach 40 Jahren im schlechtesten Fall 718tausend Euro herausgekommen wären, im besten Fall wurde mit 1,4Millionen Euro die Millionen-Marke deutlich geknackt, ebenso im Durchschnitt mit 1,01Millionen Euro (jeweils ohne Betrachtung der Steuern, Fondskosten sind bereits abgezogen).

Das bedeutet, selbst ohne staatliche Förderung kann Jeder, der lange und diszipliniert einen Fonds-Sparplan bespart, realistisch zum Millionär werden. Je eher man beginnt, umso besser.

Da passt es gut, dass die FFB FIL Fondsbank anläßlich des Weltspartages unter Allen, die bis zum 29.10.2024 einen neuen Fonds-Sparplan einrichten und mindestens ein Jahr durchhalten, 163 Mal eine Extra-Sparrate von 50 bis 1000 Euro verlost.

Gerne helfen wir bei der Einrichtung eines neuen Sparplanes. Bei über 10.000 Fonds ist garantiert für Jeden etwas dabei.

Wie sähe dies nun beim geplanten künftigen Altersvorsorgedepot aus. Die Grundförderung soll 20% betragen, hinzu kommt die Abzugsfähigkeit als Sonderausgaben, für die Berechnung nehmen wir einen Steuervorteil von 10% an, sowie weiterhin, dass die Zulage und steuerliche Förderung direkt im #Depot wiederangelegt wird, Steuern werden nicht berücksichtigt, da nach dem Gesetzesentwurf keine während der Ansparphase anfallen sollen.

Dies bedeutet, dass sich durch die Grundzulage von 20%, bzw. 24.000Euro, der Endwert von 1,01Millionen auf 1,20Millionen erhöht, unter Wiederanlage der Steuerersparnis des Sonderausgabenabzug erhöht sich der Endwert gar auf 1,31 Millionen Euro,

die Rendite des Eigenbeitrages steigt so in der Ansparphase von 8,8% auf 9,8%.

Fazit: Die Förderung des Altersvorsorgedepots ist ein schönes Zubrot, entscheidend ist jedoch das geduldige disziplinierte Sparen in einen renditestarken Fonds. Gerne unterstützen wir euch dabei, es ist kein Hexenwerk.