Henkel ist eine weitere Erfolgsgeschichte eines deutschen Familienunternehmens. Henkel Produkte dürften in fast jedem Haushalt oder Büro zu finden sein und uns im Alltag immer wieder begegnen. Bevor wir über die künftigen Aussichten sprechen, wollen wir einen Blick in die Geschichte wagen.

Fritz Henkel gründete im Herbst 1876 in Aachen die Firma Henkel & Cie. zusammen mit Otto Dicker und Otto Scheffen, die beide bereits eine Fabrik für Wasserglas, ein wichtiger Rohstoff für Waschmittel und Bauindustrie, besaßen. Als erstes Produkt stellt Henkel ein Pulver-Waschmittel auf Basis von Wasserglas her, es wird als Universal-Waschmittel beworben und wird in handlichen Päckchen von 200 Gramm für 10 Pfennig angeboten – statt, wie bei Waschmitteln damals üblich, lose. Das Unternehmen wächst stark und verlegt 1878 seinen Sitz ins verkehrlich besser angebundene Düsseldorf. Als weiteres Produkt wird Henkels Bleich-Soda ins Programm aufgenommen, mit der weiße Wäsche nicht vergilbt sondern weiß bleibt. Henkel kann erste Exporterfolge in die Schweiz vermelden. Des Weiteren werden Glanzstärke, Putzpomade, Wäschebläue und Tee ins Programm aufgenommen. Alle Henkel-Mitarbeiter werden in der Gemeinsamen Ort-Krankenkasse Düsseldorf versichert, später erfolgt auch eine Altersversorgung über den Deutschen-Privat-Beamten-Verein.

1899 erzielt Henkel erstmals über 1Million Mark Umsatz mit seinen 79 Mitarbeitern und man expandiert an den Düsseldorfer Stadtrand Holthausen, im Zuge dessen wird eine Mittagsversorgung eingerichtet und erste Mitarbeiterwohnungen erbaut. Für die Wasserglasproduktion kann Henkel mit Degussa einen Großabnehmer gewinnen, auch die Düngemittel Martellin und Floral verkaufen sich gut. In dieser Zeit werden auch andere bekannte Marken wie das Metallputzmittel Sidol, Hans Schwarzkopf Shampoon, die Gesichtspflege Aok (Anhalt im Ostseebad Kolberg), die spanische Pflegemarke LaToja geboren, die allerdings erst später zu Henkel finden.

1907 ist der große Meilenstein für Henkel. Nach langwierigen Versuchen wird das erste selbsttätige Waschmittel namens Persil (Natriumperborat und Natriumsilikat) auf dem Markt gebracht. Persil reinigt die Wäsche selbsttätig ohne das bislang mühevolle und die Wäsche angreifende Reiben von Hand und kommt ohne extra Rasenbleiche aus, eine riesen Innovation und Sensation zu dieser Zeit.

Während des ersten Weltkrieges führen Lieferengpässe und Qualitätsmängel der Rohstoffe dazu dass Henkel an neuen Verfahren forscht. 1918 führt Henkel die Marke Sil als Nachspülmittel ein, 1920 folgt das Putz- und Reinigungsmittel Ata, 1921 erfolgt die Grundsteinlegung für eine neue Produktionsstätte in Genthin, in der zu DDR-Zeiten das heute bundesweit bekannte Spee Waschmittel hergestellt wurde. In Holthausen entsteht eine neue Leimfabrik, welche Malerleim Mala und Tapetenkleister Tapa auf Basis von Kartoffelmehl produziert. 1929 übernimmt Henkel die Firma Dr. Thompson Ernst Sieglin, die ebenfalls sehr erfolgreich Seifenpulver wie Ozonil mit dem Schwanen-Logo verkauft haben, weiteres Produkt ist der Bohnerwachs Gefest bzw. Seifix.

Während des zweiten Weltkrieges müssen die Waschmittel Persil und Fewa vom Marktgenommen werden. Schon vorher hatten die Nationalsozialisten Hugo Henkel entmachtet und Jost Henkel und Werner Lüps eingesetzt. In dieser Zeit entwickelt Henkel die Waschmittel für Großabnehmer Dixit und Duxil. Nach zahlreichen Bombenangriffen sind viele Produktionsstätten zerstört. Alle ausländischen Tochtergesellschaften und Markenrechte werden unter den Siegermächten aufgeteilt. Unter strenger Kontrolle der Briten darf Henkel schon bald wieder mit der Produktion von Waschmitteln, Reinigungsmittel P3, Wasserglas, Klebstoffen und Schuhpflegemitteln beginnen, der Henkel-Chemiker Paul Schulz wird vorübergehend Firmenchef, die Böhme Fettchemie wird von Chemnitz nach Düsseldorf verlegt, Henkel Genthin von den Sowjets enteignet.

1947 darf die Familie Henkel ihre Firma wieder übernehmen, in jenem Jahr kommt auch der Lederkleber Pattex auf dem Markt, kurz darauf die Waschmittel Perwoll und Lasil. Zum 75. Firmenjubiläum arbeiten mehr als 5400 Menschen bei Henkel, das Geschirrspülmittel Pril, damals noch als Pulver, und Haarfärbemittel Polycolor werden eingeführt. Heimwerkern dürfte Metylan bekannt sein, der Tapetenkleister kam 1953 auf den Markt, die Handseife Fa 1954, 1955 der Kontaktkleber Pattex, der Haushaltkleber Stabilit und der Metallkleber Metallon. 1961 übernimmt Konrad Henkel nach dem Tod von Bruder Jost die Geschäftsführung, von Poly erscheint die erste Heimdauerwelle Poly Lock, der WC-Reiniger Bif und der Haushaltreiniger dor, kurz darauf Somat für die Geschirrspülmaschine und das Insektenmittel Paral. Mit dem Erwerb des Klebstoffspezialisten Sichel wird zudem das Klebstoffgeschäft gestärkt, Sichel verfügt über einen der ersten Gewebeklebstoffe für die Humanmedizin. 1966 kommen Weisser Riese bzw. dato als Spezialwaschmittel für weisse Wäsche auf dem Markt. Zum 90 jährigen Jubiläum beschäftigt Henkel in Holthausen mehr als 12000 Menschen, der Umsatz beträgt rund 1,4Milliarden DM. In den Folgejahren kommen der Prit Klebestift, WC-Frisch, der Weichspüler Vernell, Creme 21, Fa Schaumbad und Deo, das Handgeschirrspülmittel Dixi, die Zahncreme Perdent und Thera-med und der Haushaltreiniger Der General auf dem Markt. Durch eigenes Wachstum und Übernahmen beträgt der Henkel-Umsatz 1976 zum Hundertjährigen bereits über 5,1 Milliarden DM. 1983 wird die Hautpflegemarke Aok übernommen, 1988 überspringt der Konzernumsatz die 10 Milliarden Mark. 1990 werden die Waschmittelwerke Genthin (Spee)wieder Teil von Henkel, ein Jahr später übernimmt Henkel Teroson, einen Spezialisten für Klebstoffe und Oberflächentechnik. 1995 übernimmt Henkel Hans Schwarzkopf mit den Marken Schauma, Drei Wetter Taft, Gliss, Bac, Kaloderma, Hattric.

Das Produktangebot wird immer weiter entwickelt und aufgefächert. Dabei werden auch ökologische Aspekte und Aktionärsrechte berücksichtigt. 1996 wird Henkel für sein Investors Relation ausgezeichnet, kurze Zeit später erhält man einen Ökologie-Preis und wird in den Nachhaltigkeitsindex DJ Sustainability Index aufgenommen. Im Jahr 2000 wird Henkel offizieller Klebstofflieferant für das Space Shuttle Raumschiff, konzernweit beschäftigt man inzwischen 61000 Mitarbeiter weltweit, Ulrich Lehner übernimmt das Ruder bei Henkel. Im Jahr 2004 kommt es zu größeren Übernahmen der US-Mitbewerber Dial (Körperpflege) und ARL (Haarpflege) u.a. auch der US-Trendmarke Got2b, kurz darauf noch von Right Guard.

Im Jahr 2007 bündelt man die Geschäftsbereiche zu Laundry & Home Care, Beauty Care und Adhesive Technologies. 2008 erwirbt man die Klebstoff- und Elektroniksparte von Starch Akzo Nobel, die bis dato größte Akquisition. Ein anderer Meilenstein, in Dubai wird der größte Parkettboden der Welt im Burj Khalifa mit Henkel Klebstoffen verklebt. Zum 111. Schwarzkopf Jubiläum kommt die erste ammoniakfreie Coloration auf dem Markt, die Beauty-Care Marke Syoss wird im Einzelhandel eingeführt. Im Automobilbau ersetzt immer häufiger Kleben das bisherige Schweißen, davon kann Henkel profitieren und geht Joint Venture mit BASF ein. 2016 hat man seine Stellung in den USA gestärkt und den Waschmittelhersteller Sun Products übernommen.

Im Jahr 2016 erzielte Henkel mit 51000 Mitarbeitern weltweit 18,7 Milliarden Euro Umsatz und dabei einen Gewinn von 3,2 Milliarden Euro, was einem Gewinn pro Aktie von 5,36Euro entspricht. Die Dividende pro Aktie stieg in den letzten fünf Jahren von 0,95Euro auf 1,62Euro je Aktie. Die Dividendenrendite ist jetzt nicht sehr hoch, das Unternehmen ist auch nicht besonders günstig bewertet, aber die langfristige nachhaltige Unternehmenspolitik mit den vielen bekannten Marken und hohen Margen und attraktive Akquisitionen sprechen für das Unternehmen. In den Medien wird oft die Vorzugsaktie erwähnt, für langfristig handelnde Privatanleger ist aber eher die Henkel-Stammaktie interessant, da sie billiger ist und eine höhere Dividendenrendite bietet.

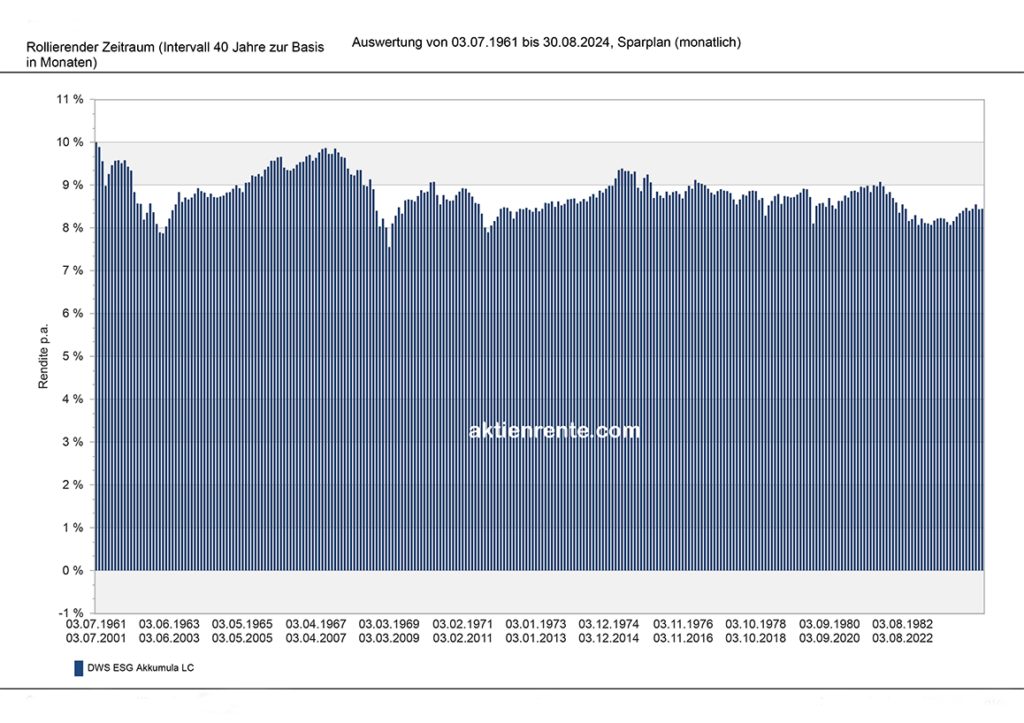

1997 hat Henkel zusammen mit der DWS den Löwen-Aktienfonds aufgelegt um die Vermögensbildung bei den Arbeitnehmern besser zu fördern. Der Fonds investiert weltweit in große bekannte Unternehmen und konnte seit Beginn eine durchschnittliche Rendite von 7,9% jährlich erzielen und hat nur sehr geringe Kosten. Der Löwen-Aktienfonds ist auch für Nicht-Henkel-Mitarbeiter erhältlich und vor allem bei VL-Sparern sehr beliebt.

Vor wenigen Wochen ist Gabriele Henkel, die Ehefrau des langjährigen Firmenchefs Konrad Henkel, verstorben. Sie war vor allem als Kunstmäzenin bekannt und für ihre kunstvollen Tischdekorationen, die zahlreiche Berühmtheiten aus aller Welt in ihrem Haus zu besonderen Anlässen bewundern durften. Auch heute noch ist die Familie Henkel der wichtigste Ankeraktionäre der Firma und hat dies auch für die Zukunft fest zugesagt. Dies spricht ebenfalls für eine weiterhin gute nachhaltige Unternehmensentwicklung.

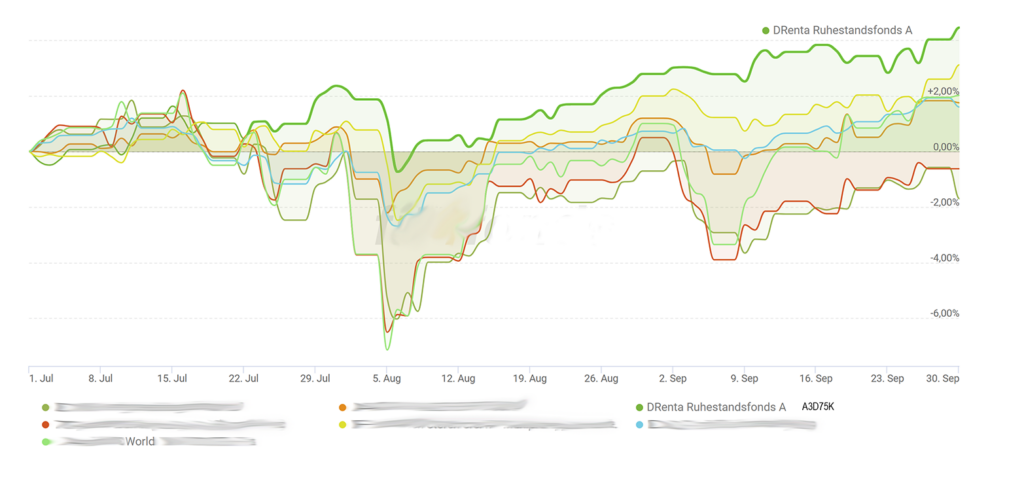

Die Deutschlandrente ist via Indexfonds in Henkel investiert. Die Kurzinformation ist jedoch nicht als Kauf- oder Verkaufsempfehlung zu verstehen, sondern dient lediglich zur allgemeinen Information.

(Quelle Henkel Historie: Henkel Chronik 140 Jahre).

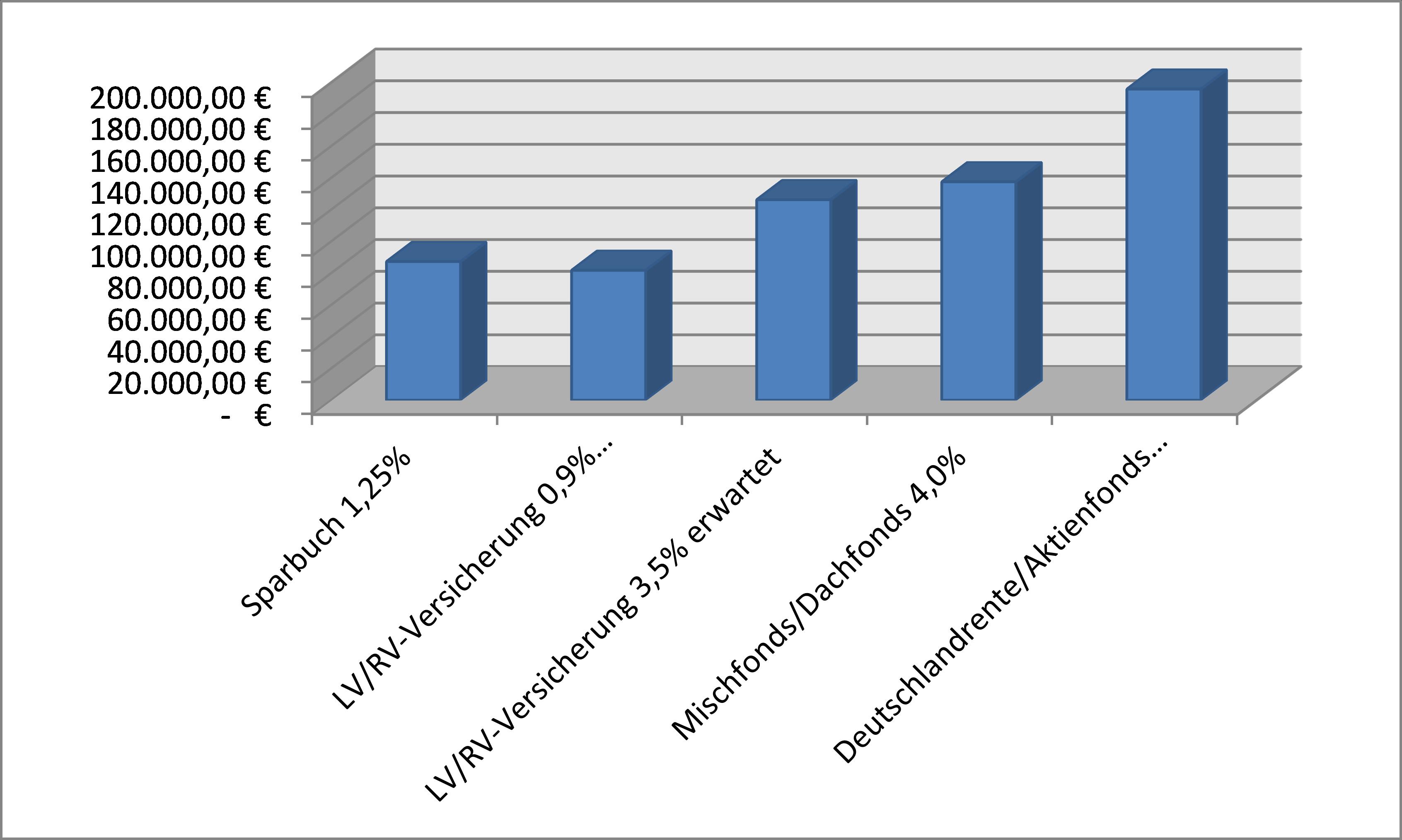

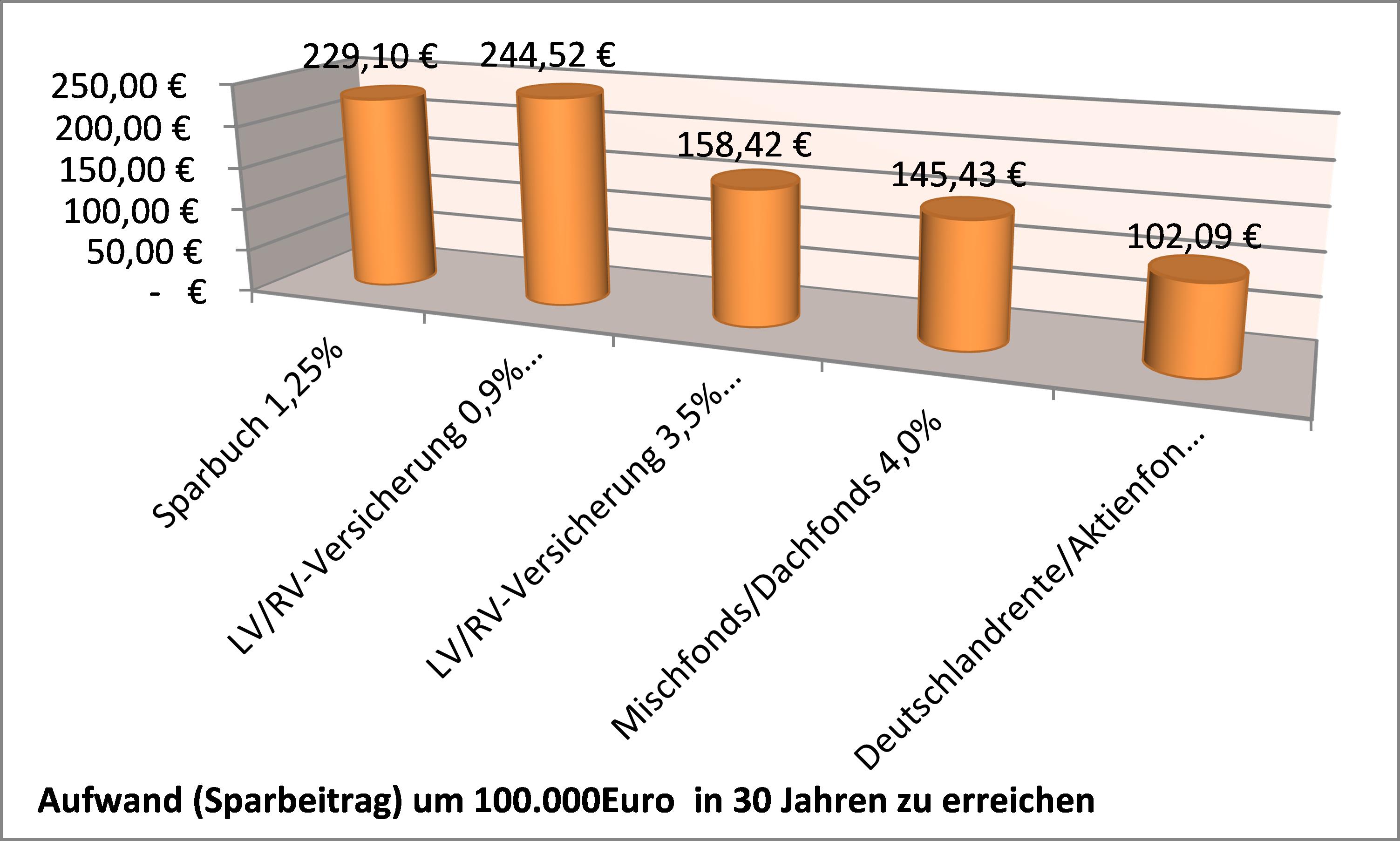

Die Eltern können ihren Kindern ebenfalls ein Geschenk mitgeben, was später zu einem attraktiven Vermögen oder Zusatzrente werden kann. Mal angenommen, die Eltern würden das Kindergeld in Höhe von 194,-Euro monatlich in die DRenta Deutschlandrente anlegen und bis zum 20. Geburtstag einzahlen, und Sohn oder Tochter würden das Vermögen bis zur Rente (die vermutlich künftig eher bei 70 und nicht bei 65 liegt) einfach liegen und arbeiten lassen, dann wäre das Vermögen auf stolze 791.000,-Euro angewachsen.

Die Eltern können ihren Kindern ebenfalls ein Geschenk mitgeben, was später zu einem attraktiven Vermögen oder Zusatzrente werden kann. Mal angenommen, die Eltern würden das Kindergeld in Höhe von 194,-Euro monatlich in die DRenta Deutschlandrente anlegen und bis zum 20. Geburtstag einzahlen, und Sohn oder Tochter würden das Vermögen bis zur Rente (die vermutlich künftig eher bei 70 und nicht bei 65 liegt) einfach liegen und arbeiten lassen, dann wäre das Vermögen auf stolze 791.000,-Euro angewachsen.