Nachdem wir uns zuletzt mit der Zeit als wichtigen Faktor für die Vermögensbildung beschäftigt haben, soll es diesmal um den Einfluss der Rendite und die Wahl der Anlageform auf das Vermögen und den Sparbeitrag gehen.

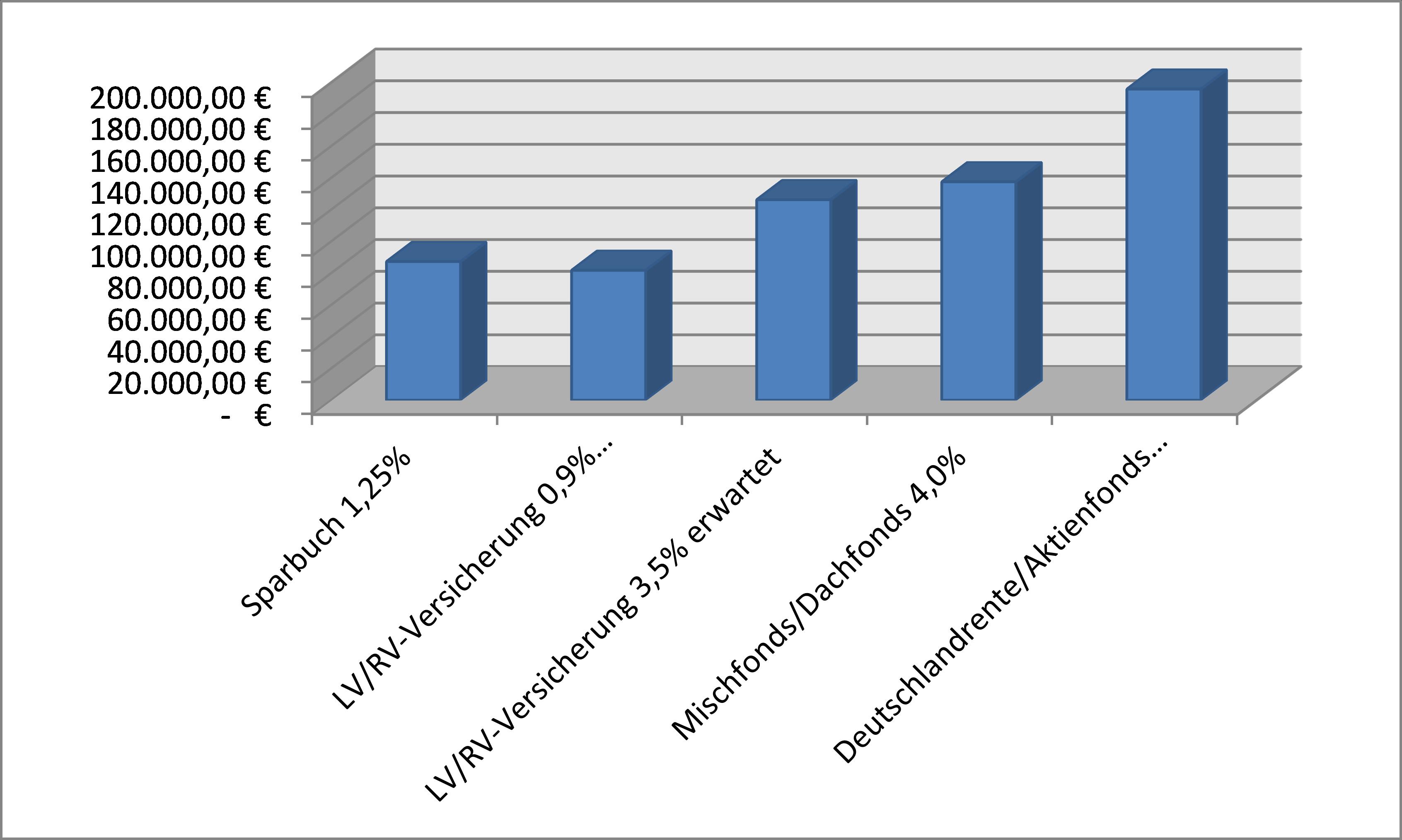

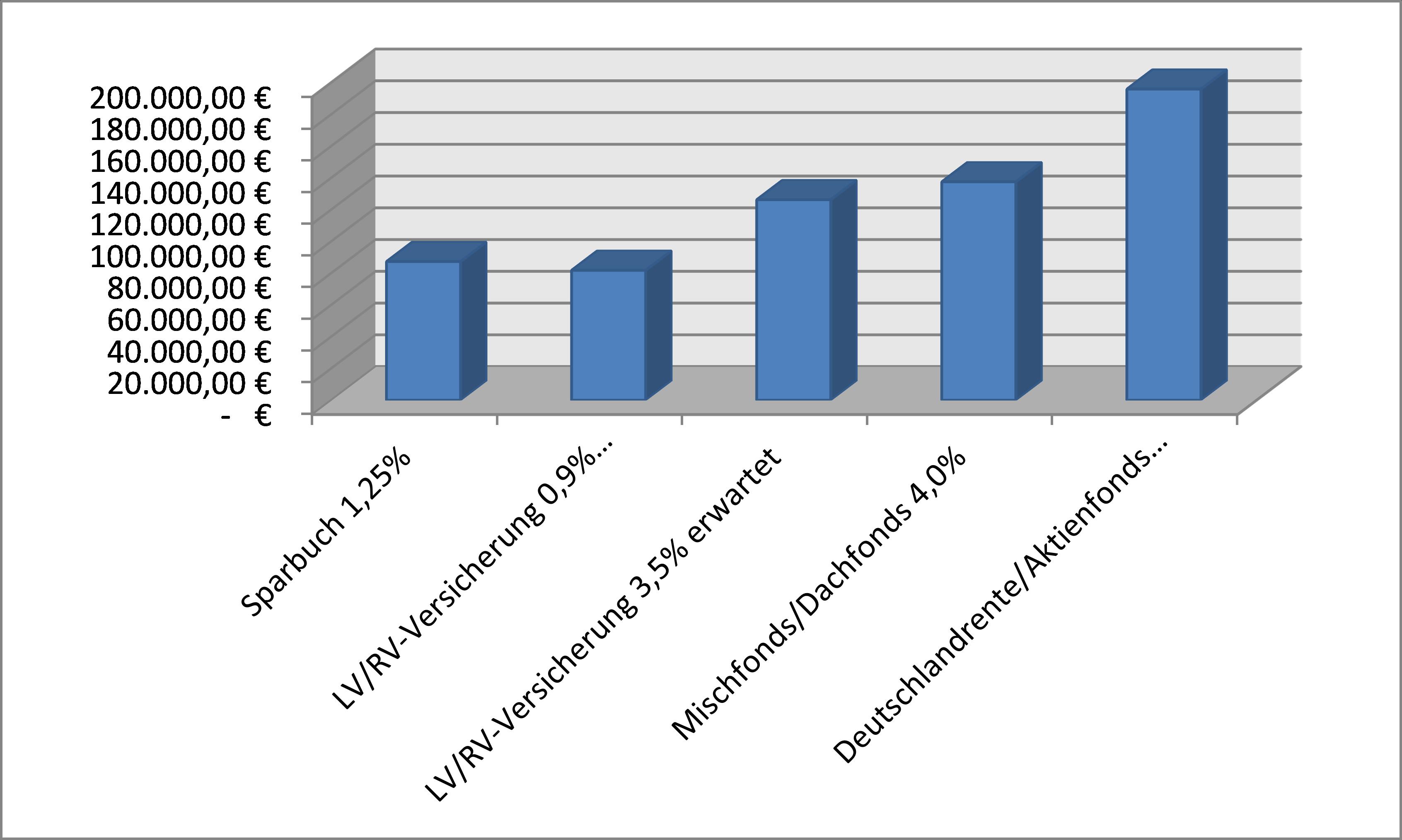

Es ist sicherlich keine neue Erkenntnis dass beim Sparen und dem Vermögensaufbau ein höherer Zins bzw. Rendite besser ist als ein niedriger Zins. Aber selbst kleine Renditeunterschiede können große Auswirkungen auf das Endvermögen oder den Sparbeitrag haben. Wir haben hierfür einmal verschiedene Sparformen als Sparplan mit 200,-Euro monatlich über 30 Jahre verglichen.

Bei einem Sparbuch welches mit 1,25% verzinst wird kommen nach 30 Jahren 87.297,-Euro heraus, das wären fast 6.000,-Euro mehr als eine Lebens-/Renten-Versicherung mit 0,9% „Garantie“-Verzinsung, die nur 81.793,-Euro abwirft. Bei 72000,-Euro eigenen Sparbeiträgen sind die 9.000 Euro bei der Versicherung bzw. 15.000,-Euro Ertrag über einen derart langen Zeitraum von 30 Jahren nicht wirklich erwähnenswert. Abzüglich Steuern und Inflation lohnt es sich nicht einmal. Trotzdem setzen bislang die meisten Deutschen auf diese beiden Sparformen.

Nun bleibt die Hoffnung dass die Zinsen wieder etwas steigen und die Versicherungen etwas mehr als nur den „Garantie“-Zins abwerfen. Wir kalkulieren hier einmal großzügig mit 3,5% Rendite. Mischfonds und Dachfonds würden wir mit 4% kalkulieren, Aktienfonds und die Deutschlandrente mit 6%. Danach bringt es ein Sparbeitrag von 200,-Euro monatlich nach 30 Jahren bei der Lebens-/Renten-Versicherung auf ein Endvermögen von 126.243,-Euro, bei den Misch- und Dachfonds auf 137.520,-Euro und bei der Deutschlandrente und Aktienfonds auf ein fast unglaubliches Vermögen von 195.906,-Euro, rund 70.000,-Euro !!! mehr als bei der Versicherung.

Kritiker werden nun einwenden, die 195906,-Euro sind doch nicht garantiert. Nun, wenn die Welt normal läuft, dann wird man sich über rund 200.000,-Euro Vermögen freuen können. Sollte es erneut zu einer Finanzkrise kommen, sind alle Kapitalanlagen auch Lebens- und Renten-Versicherungen davon betroffen. Selbst wenn es einen Tag vor der Auszahlung zu einem Crash von 50% kommen sollte, dann wären die 98.000,-Euro deutlich höher als die 87.000,-Euro beim Sparbuch oder die 82.000,-Euro mit der 0,9%-„Garantie“ bei den Versicherungen. Bei der Altersversorgung wird ja in der Regel das gesamte Vermögen auch nicht an einem Tag ausgegeben sondern eher über 20-30 Jahre lang aufgezehrt, genug Zeit um Kursrückgänge wieder aufzuholen und den Vorsprung der Deutschlandrente und Aktienfonds auf die anderen Vorsorgeformen wieder auszubauen.

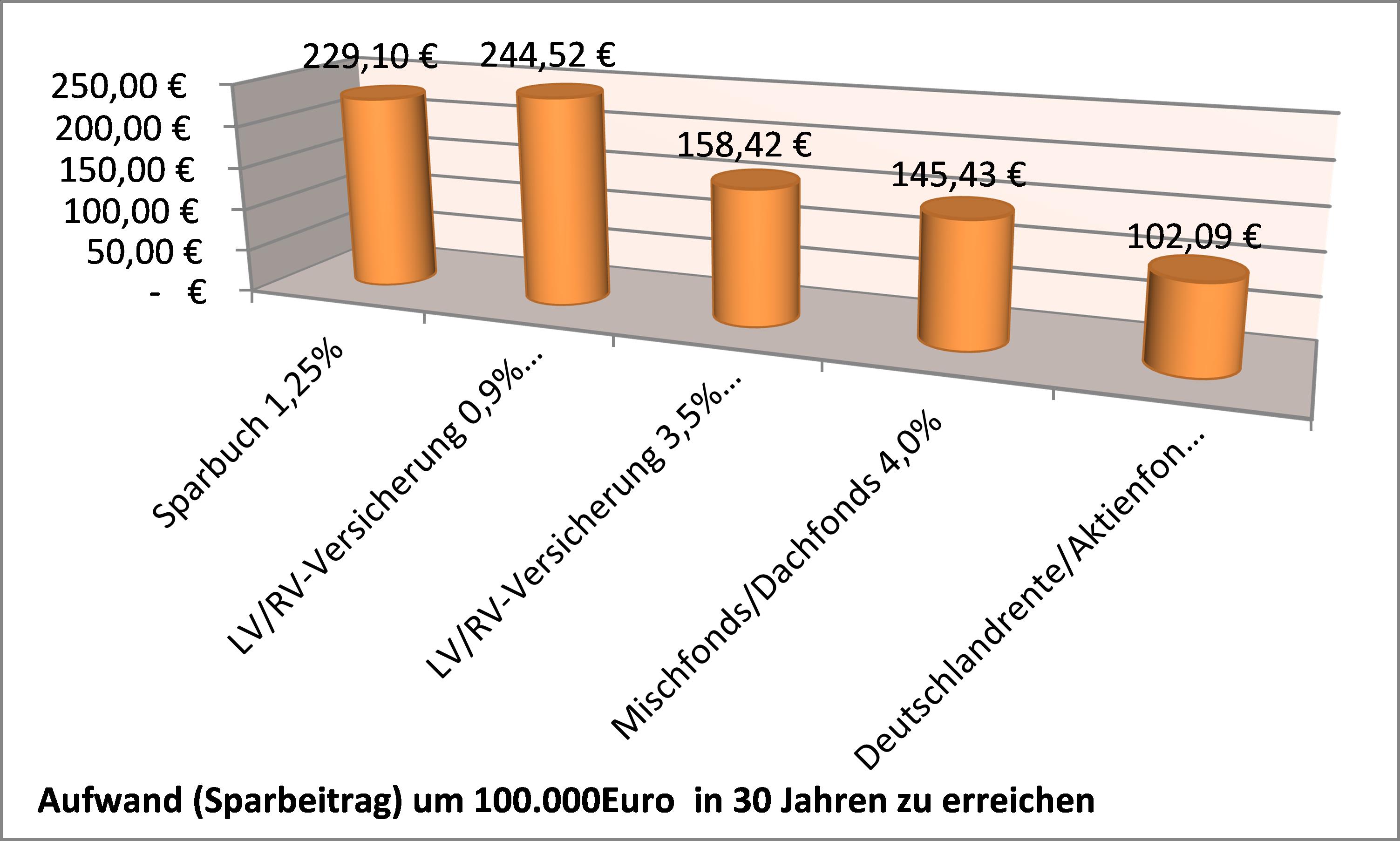

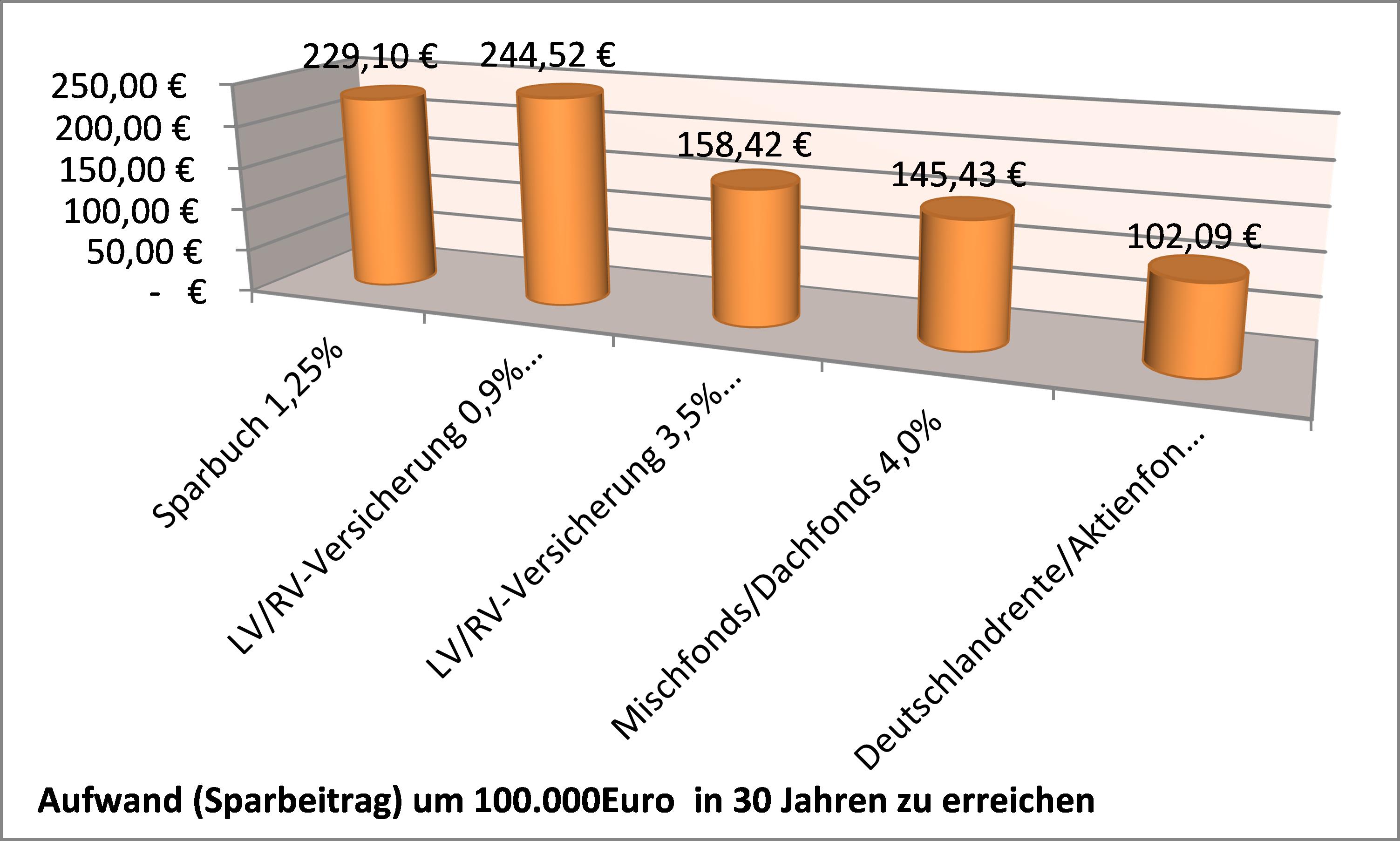

Nun wollen wir die Rechnung einmal umdrehen. Welcher Aufwand ist bei welcher Vorsorgeform nötig um in 30 Jahren ein Altersvorsorgevermögen von 100.000,-Euro anzusparen? Wollen Sie wie die meisten Deutschen dies mit einem Sparbuch oder Versicherung tun, dann müssten Sie beim Sparbuch jeden Monat 229,10Euro anlegen, bei der Versicherung mit 0,9%-„Garantie“ wären es sogar 244,52Euro. Kalkuliert mit normalen Gewinnen bei der Versicherung dann wäre ein monatlicher Aufwand von 158,42Euro bei der Lebens- und Renten-Versicherung notwendig. Deutlich günstiger wird es bei Misch- und Dachfonds, hier beträgt der monatliche Aufwand nur 145,43Euro. Am geringsten ist der monatliche Aufwand um 100.000,-Euro anzusparen bei der Deutschlandrente, es ist lediglich ein Sparbeitrag von 102,09Euro notwendig.

Das heißt, Sie können mit der Deutschlandrente gleichzeitig für die Altersvorsorge sparen, und haben noch gut 100,-Euro übrig um sich selbst etwas zu gönnen oder für die Kinder Spielzeug oder Schulsachen zu kaufen.